オーナーが物件を購入するときに検討する、火災保険。加入義務はないものの、自然災害が多い日本では備えておいてよいものといえます。火災保険を選ぶポイントと相場、オーナーが考えるべきリスクを解説します。

【著者】矢口 美加子

オーナーのための家賃保証

「家主ダイレクト」

こうしたお悩みを抱えている方は、まずは資料ダウンロード(無料)しお役立てください。

賃貸経営には、地震や台風、豪雨などの自然災害のリスクだけでなく、入居者による損傷や汚損などといった想定外のリスクが起こる可能性もあります。こうしたリスクから建物を守るのが損害保険の中のひとつである「火災保険」です。

賃貸経営においてオーナーが加入する火災保険はさまざまな自然災害・事故に対応しており、下記のようにさまざまなリスクに備えることができます。

火災が発生すると、火の元となった部屋だけでなく建物全体などに大きな被害が発生する可能性もあり、最悪の場合、オーナーが所有するアパートやマンションの火災が原因で近所に火災が燃え広がってしまう可能性もあります。

それに加え、火災においては「もらい火」が起こる可能性もあります。ただ、日本には「失火責任法」という法律があり、「重大な過失以外で、隣家の火事が原因となってオーナーが所有する建物が火災に遭ったとしても、隣家に弁償や補償をしてもらうことはできない」というように定められていることから、基本的には損害賠償請求をすることができません。

参考:e-gov法令検索 – 明治三十二年法律第四十号(失火ノ責任ニ関スル法律)

いくら自身の所有物件の火災をオーナーが気を付けていても、隣家からのもらい火や入居者による失火などといった第三者による被害は防ぎようがありません。また、仮に入居者が借家人賠償付きの保険(オーナーに対する賠償責任がある保険のこと)に入っていても、補償されるのは入居者の過失が問われる場合のみであり、もらい火や風災などの自然災害は補償されません。こういった火災などによる災害に備えるためにも、オーナー自身で火災保険に加入しておくのがマストだと考えるべきでしょう。

火災保険を選ぶポイントは、「補償対象」「補償範囲」「保険期間」の3つです。ここでは、各ポイントについて具体的に解説をしていきましょう。

アパートやマンションに関連する火災保険は入居者が加入する保険とオーナーが加入する保険に分かれており、入居者は「家財」、オーナーは「建物」または「建物と家財」が補償対象の火災保険に加入するのが一般的です。それぞれの補償対象は保険会社により多少違いがありますが、含まれているものを分類すると以下のようになります。

前章で簡単に紹介しましたが、入居者が部屋を借りる際には、オーナーに対しての損害も補償する「借家人賠償責任保険特約」がセットになった賃貸契約を締結することが一般的です。入居者が加入する賃貸住宅⼊居者用の火災保険にこの特約がセットになっていると、借りている部屋の一部が破損してしまった・水濡れが起こってしまった・一部を燃やしてしまったなどといったオーナーに対する賠償が発生したときに補償してもらえます。

一方、オーナーは「建物」または「建物と家財」のどちらかを選びます。建物全体をトータル的に守るには、オーナー自身が「建物」を対象とする火災保険に入る必要があります。なぜかというと、入居者が加入する火災保険は損失額が保険金額の上限を超えていると損失額全てをまかなえないこと、入居者の過失により発生した火災しか補償されずもらい火などの損害は対象外であることが理由です。

では「建物と家財」を選択するケースはなにかというと、「家具(家電)付き賃貸住宅」を経営している場合です。通常の賃貸住宅では家財は入居者の所有物なので家財保険に入らないケースがほとんどですが、このようにオーナー自身で家具を用意する、または住んでいた家を家具ごと貸し出すといった場合は「建物と家財」を選択する傾向にあります。

火災保険は、火災そのものだけでなく、落雷・水害・台風・津波などの自然災害も適応対象としています。特にマンションの近くに河川などがある場合は、川が氾濫すると床上浸水などが起こり多大な損害が出ることも考えられますので、加入しておくと安心です。

なお、日本は地震が発生しやすいため、地震保険を特約でつけておくこともできます。たとえば、

・地震による火災が発生したことで建物が燃えた

・地震の揺れによって建物が倒壊した

・地震が起こったことで津波が発生して建物が流された

といった場合に補償されます。

火災保険の保険期間は1~10年の間で設定することがほとんどで、契約期間が長くなるほど保険料の割引率は高くなることが一般的です。保険会社により契約期間の長さには違いがあるため、事前によく確認しておくとよいでしょう。

オーナーは建物を所有しているかぎり永続的に火災保険に加入することになるため、長期間の保険に加入して割引率を高くしたほうが結果的には得になることもあります。払い込む保険料の合計金額が割引され、保険期間中は更新手続きも発生しないことから、長い目でみて物件を売却する予定がなければ長期契約にすることがおすすめであるといえます。

また、払い込み方法には月払い・年払い・一括払いがあり、一括払い(一時払い)がもっとも得である傾向が高いです。一括払いの場合は最初にまとめて払う保険料が高額になる点はデメリットといえますが、火災保険は保険契約期間中に建物を売却するとなっても途中で解約できるうえ、解約返戻金も受け取れる可能性が高いため、その点は心配する必要はないでしょう。

なお、1年契約などの短期契約だと毎年更新が発生するため1回分の保険料は長期契約ほど高額にはならないものの、同じ期間で合計した場合の払込保険料は高くなる可能性があります。1年ごとの更新手続きも必要となりますが、その更新手続きのたびに無駄な補償を減らすなど火災保険の内容を見直せる点はメリットといえます。

オーナー向けの火災保険料の平均相場は一概に説明することが難しく、オーナーが所有しているアパート・マンションによってさまざまです。そこで、ここでは「場所」「建物構造」「物件タイプ」の3つに分け、火災保険の相場が決まる基準を確認していきましょう。

火災保険料の相場は、土地が持つリスクの高低を検討しながら算出されるため、物件がある場所によって大きく左右されます。たとえば、台風や豪雪などの自然災害は場所により頻度や被害の程度が違うため、それに伴う崖崩れ・洪水・津波のリスクなどといった災害が多い地域ほど保険料は高めに設定される傾向にあります。損害保険料算出機構(※)の資料では都道府県による較差を1.73~3.37倍としており、建物がどこにあるのかによって保険料には大きな違いがあることが分かります。

※損害保険料算出機構 – 火災保険・地震保険の概況(17ページ)

火災保険料の相場は建物の構造によって大きく異なります。ここでいう建物構造とは、「燃えにくさ」「壊れにくさ」などといった住宅の構造区分を表したものです。建物構造により「構造級別」は以下の3つに定められています。

火災保険料は、一番安いのが①M構造、その次に安いのが②T構造、もっとも高いのが③H構造であることが一般的です。その理由として、「耐火基準が高い建物ほど燃えにくい」ということは保険料の安さと比例するからです。

保険に加入する際は建物登記簿謄本や建築確認申請書を参照して、構造や面積、耐火基準などをご確認ください。

賃貸物件とひとくくりにいっても、マンション・アパート・戸建てによって火災保険料の相場は異なります。繰り返しとなりますが、賃貸物件の場合、建物本体の火災保険は物件の所有者であるオーナーが加入します。入居者は建物内部の家財を守る家財保険にのみ加入し、建物の補償がついている保険に加入する必要はありません。

ただし、入居者が加入する家財保険には建物自体の補償は含まれていないので、入居者自身の過失による火事などで部屋や建物に損害を与えてしまうといった場合に備え、入居者は「借家人賠償責任保険(オーナーに対し賠償責任が発生した場合に保険金が支払われる)」をセットで加入することがほとんどです。

また、傾向として、一戸建ては木造や鉄骨、マンションはコンクリート造りであることが多いため、先述のとおり木造一戸建ては保険料が高く、コンクリート造りのマンションは保険料が安くなります。このように、物件タイプは建物の構造・建物の場所とともに火災保険料を決める大きな要素となります。

オーナーは自身が保有する賃貸物件に対して、火災や水災へのリスクだけでなく、クレームのリスク、不法侵入のリスク、孤独死のリスク、犯罪のリスクなど、あらゆるリスクに備える必要があります。火災保険で補償できる範囲は限られているため、リスクの種類別にそれぞれで対策を講じることが重要であるといえるでしょう。

中でも、委託管理ではなく自主管理を行うオーナーの場合、保険は入居者自身で個別に加入することになるものの、オーナー自身は入居者による保険契約の更新手続き漏れ、保険料の支払い漏れなどが発生しないよう注意していく必要があります。万が一、入居者が更新をしておらず無保険状態になっている場合、オーナー自身に大きな負担がのしかかることになってしまいます。こうした事態を避けるためには、家賃保証サービスを利用して対策をしておくこともひとつの手段です。

火災を含むリスクをはじめ、賃貸経営には何かとリスクやトラブルがつきものです。そういったリスクへの対策として、オーナーは家賃保証サービスの利用を検討することがおすすめです。

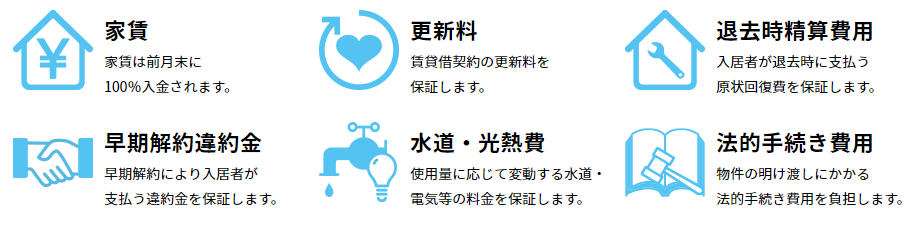

家賃保証サービスは運営会社によってさまざまな特徴がありますが、中でも、自主管理オーナー向けの保証サービス「家主ダイレクト」は、「家賃保証」「家賃の集金代行」「孤独死保険」がワンパッケージになっている点が大きな特徴です。

また、前章で入居者による無保険リスクについて紹介しましたが、家主ダイレクトはそういったリスクに備えたオプションサービスとして「新すまいRoom保険」を用意しています。入居者が更新時に保険料の支払いを行っていなかったためにオーナーが多大な損害を被ることがないよう、家主ダイレクトでは家財保険の更新時の保険料を保証するなど、オーナーにとって心強いサポート内容となっています。

家主ダイレクトは、入居者の口座から家賃を引き落とし、毎月決まった日にオーナーの口座に送金してくれます。残高不足などで引き落としができなくても必ず全額送金してもらえるため、オーナーは家賃が未納になる心配がありません。

アパートローンなどを利用しているオーナーの場合、家賃未納によって返済プランに支障が出ることも考えられます。家主ダイレクトを利用すれば来月分の家賃は当月末日に全額送金されるので、安定した賃貸経営が可能です。

入居者の口座が残高不足で家賃の引き落としできなかった場合、家主ダイレクトが家賃を立て替えるだけでなく、入居者への家賃の回収も行います。未納家賃を取り立てるとなると、どうしても時間的・精神的な負担が発生しますので、集金を代行してもらえる点もオーナーにとってはメリットといえるでしょう。

少子高齢化と核家族化が進む日本では「孤独死」が社会問題となっており、オーナーも自身の物件の入居者による孤独死を心配するケースが増えています。家主ダイレクトには孤独死保険も自動付帯されており、孤独死が発生した場合の家賃損失費用、事故対応費用、原状回復費用、空室期間短縮費用などを補償してもらえます。

孤独死保険で家賃の損失などをカバーできるので安心して自主管理経営ができることはもちろん、その他にも「更新料の保証」「退去時精算費用の保証」「早期解約違約金の保証」など、数々のサポートを受けられる点も家主ダイレクトの特徴です。

大家が加入する火災保険は、災害から建物を守ってくれるため賃貸経営において欠かせないものです。しかし、どんなに手厚い火災保険でも賃貸経営におけるリスクを全てカバーしてくれるわけではありません。あらゆるリスクやトラブルに備え、安定した賃貸経営を目指すならば、家賃保証サービスの利用を検討してみてはいかがでしょうか。

オーナーのための家賃保証

「家主ダイレクト」

こうしたお悩みを抱えている方は、まずは資料ダウンロード(無料)しお役立てください。

宅地建物取引士、整理収納アドバイザー1級、福祉住環境コーディネーター2級の資格を保有。家族が所有する賃貸物件の契約や更新業務を担当。不動産ライターとしてハウスメーカー、不動産会社など上場企業の案件を中心に活動中。